節税目的の不動産投資はやめたほうがいい?仕組みと成功・失敗例を徹底解説

難易度:

執筆者:

公開:

2025.01.21

更新:

2025.04.24

不動産投資は、資産運用だけでなく、税負担を軽減するという大きなメリットを持つ投資手法です。

本記事では、不動産投資を通じて節税を考えている方に向けて、具体的な成功方法と注意すべき失敗例を徹底解説します。

読み進めることで、自分が節税に向いているかを判断し、最適な投資計画を立てるための知識が得られるでしょう。また、損益通算や減価償却費をどのように活用すれば最大の効果を得られるのか、わかりやすく解説していきます。

不動産投資で税金はどのくらい減る?節税効果の仕組みを解説

不動産投資には、節税効果を得られる仕組みがあることをご存じでしょうか。これは、不動産投資で発生する赤字を活用して所得税や住民税の負担を軽減する方法です。

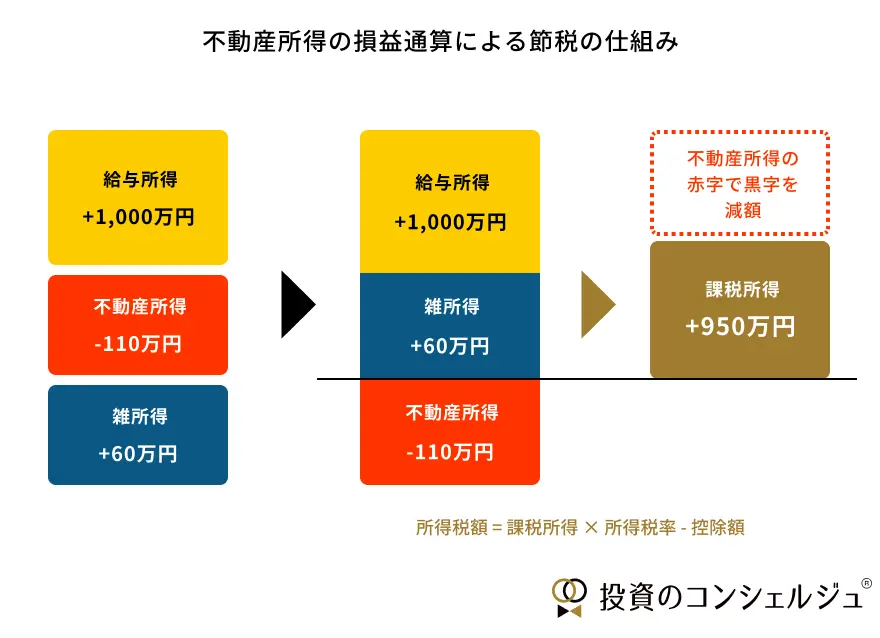

損益通算で赤字を活用!不動産投資の節税効果とは?

不動産投資には、赤字を活用して納税額を減らす方法があります。これは「損益通算」と呼ばれる仕組みを利用した節税効果です。不動産投資で赤字が発生した場合、その赤字を給与所得などの他の所得と差し引くことができます。これにより、課税対象となる所得総額が減少し、その分税額を抑えることが可能です。

たとえば、不動産投資で100万円の赤字が出た場合、その赤字分だけ課税所得が減ります。結果として、減少した所得にかかる税金を支払う必要がなくなるため、不動産投資は一定の節税効果があると言えます。

出典:国税庁「No.1391 不動産所得が赤字のときの他の所得との通算」

税務上の赤字と実際の利益の違いとは?

不動産投資の節税効果は、税務上の不動産所得を赤字にすることで実現されるものです。ただし、これは実際の投資で赤字を出すことを推奨しているわけではありません。

具体的には、「減価償却費」という実際の支出を伴わない費用を適切に計上することで、税務上の不動産所得を赤字にすることを目的としています。これは会計上の利益やキャッシュフローの赤字を必須とするものではなく、税務上の処理を通じて税負担を軽減する手法です。

つまり、「不動産投資による節税効果」とは、税務上の仕組みを活用し、実際の利益を維持しながら、減価償却を通じて適切に税負担を軽減することを指します。

不動産投資の節税効果を得やすい人と得にくい人の特徴

不動産投資による節税効果は、投資者の所得状況や物件運用の形態によって大きく異なります。一般的に、課税所得が多く税率が高い人や、運用コストとして計上できる経費が多い人ほど、節税効果を享受しやすい傾向があります。特にローン利子や修繕費など、経費を適切に計上できる場合は、不動産所得の赤字を作り出しやすく、課税所得を効率的に減らすことが可能です。

一方で、課税所得が低く税率が低い人は、節税効果が限定的になります。同様に、物件購入時にローンを利用せず、経費計上の余地が少ない場合や、不動産収益が高く赤字が発生しない場合も、節税による恩恵を得ることが難しくなります。これらのケースでは、節税よりも収益の確保や資産価値の向上が主な目的となることが多いでしょう。

不動産投資の節税効果は、課税所得、経費計上の余地、収益のバランスという3つの要素が複雑に絡み合い、その結果が左右されます。適切な節税効果を得るには、自身の所得状況や投資目的に合った計画的な運用が重要です。

高収入者必見!不動産投資で節税効果を得やすい人の特徴

不動産投資による節税効果を得やすい人の主な特徴は以下の通りです。不動産投資を有効にできる人ではなく、あくまで節税効果を得やすいかどうかであることにご注意ください。

高収入の会社員や自営業者

累進課税制度により、所得が高いほど適用される税率が高くなるため、年収1,000万円以上、特に2,000万円以上の高収入層は、不動産所得の赤字を計上した際に大きな節税効果を得ることができます。たとえば、外資系企業の管理職で高収入を得ている人や、医師、弁護士といった専門職の人々は、この特徴に該当しやすく、税負担の軽減を強く実感できるケースが多いです。

副収入がある人

本業以外に副業や投資からの収入を得ている場合、不動産所得の赤字を適用することで大きな節税効果を得られます。副収入が多いほど課税所得が増えるため、節税効果が高まります。たとえば、アフィリエイトやオンラインビジネスで年収500万円以上の副収入を得ている人は、課税所得全体が増えることで不動産投資による節税の恩恵を受けやすくなります。

利子支払いが多いローンを利用する人

不動産投資でローンを利用する場合、利子支払い額が経費として計上できるため、支払いが多いほど赤字を計上しやすくなり、課税所得を減らす効果が高まります。たとえば、高額な物件をローンで購入した場合や、返済期間の長いローンを利用する場合、また海外不動産を購入して多額の現地ローンを組むケースでは、利子支払いが大きな経費となり、節税効果を高める要因となります。

こんな人はやめとけ!不動産投資で節税が難しいケースとは

一方で、不動産投資による節税効果を得るのが難しい人も存在します。以下は、その主な特徴です。

所得が低い人

課税所得が低い人は、適用される所得税率が低いため、不動産所得の赤字を差し引いても節税効果が小さくなります。たとえば、年収300万円以下の人や非課税限度内で収入を得ている人の場合、税負担がそもそも軽いため、赤字計上による効果が限定的です

ローンを利用せず自己資金で購入する人

自己資金で物件を購入した場合、ローン利子を経費として計上できないため、不動産所得の赤字が発生しにくく、節税効果が期待できません。たとえば、貯金を切り崩して物件を購入したリタイア後の高齢者は、このパターンに当てはまりやすく、節税の恩恵を受けることが難しい場合があります。

賃料収入が高すぎる人

不動産投資で得られる賃料収入が高すぎる場合、経費を差し引いても赤字が発生しないため、節税効果は得られません。たとえば、都心部の高収益マンションを保有しているオーナーは、収益が十分に高いため赤字を生じさせる余地が少なく、節税よりも利益確保が主な目的となります。

所得が高いほど節税効果が高まる仕組みとシミュレーション

日本の所得税は累進課税制度を採用しており、課税所得が高いほど適用される税率が上がります。そのため、同じ不動産所得の赤字を計上しても、高所得者ほど節税効果を大きく感じられる仕組みです。以下に、具体的な計算を示します。

課税所得2,000万円の場合の節税効果

課税所得が2,000万円の人には、所得税率40%と住民税率10%を合わせた合計50%の税率が適用されます。この税率をもとに節税効果を計算すると、不動産所得の赤字が100万円の場合、節税額は50万円(=100万円 × 50%)になります。一方、赤字額が1,000万円に増えると、累進課税で節税分にかかる税率が一部50%から43%に下がるものの、節税額の合計は444万円(=200万円×50%+800万円×43%)にもなります。

このように、課税所得が高い人は高い税率が適用されるため、赤字額が大きいほど、より大きな節税効果を得ることができます。

課税所得1,000万円の場合の節税効果

課税所得が1,000万円の場合、適用される税率は所得税が33%、住民税が10%で、合計43%です。この税率をもとに計算すると、赤字額100万円では節税額は43万円(=100万円 × 43%)になります。赤字額1,000万円の場合では、損益通算すると課税所得が0円となるため、もともとの課税所得1,000万円にかかるはずだった税額約280万円(=所得税176.4万円+住民税100万円)全額の節税が可能です。

課税所得が1,000万円の人も、累進課税制度の影響を受けるため、節税効果は高所得層に次いで大きくなります。ただし、課税所得2,000万円の人ほどではありません。

課税所得500万円の場合の節税効果

課税所得が500万円の人は、所得税率が20%、住民税率が10%の合計30%の税率が適用されます。この場合、赤字額100万円の節税額は30万円(=100万円 × 30%)となり、赤字額1,000万円では、課税所得が0円となるため、課税所得500万円にかかるはずだった税額約110万円(=所得税57.25万円+50万円 )全額の節税ができます※。

課税所得が低いほど適用される税率が低いため、同じ赤字額を計上しても、節税効果は高所得者と比べて小さくなります。

※個人で青色申告をしている場合や法人の場合は、その年に差し引けなかった不動産所得の赤字を翌年以降3年間、繰り越すことも可能です。

減価償却を最大限活用!不動産投資を赤字にして節税する方法

前のセクションでは、不動産投資で発生した赤字を他の所得と相殺する「損益通算」の仕組みについて解説しました。今回は、節税効果を得るためのもう一つの重要な手法である「減価償却費」についてご紹介します。

減価償却は、不動産投資において建物や設備などの資産価値を適切に計上することで、大きな節税効果を得ることができる方法です。たとえ実際の収益が黒字であっても、この減価償却費を上手に活用すれば、税務上の不動産所得を赤字として計上できる可能性があります。

特に、減価償却費は建物の構造や築年数などの条件によって金額が異なるため、どの物件を選ぶかが節税効果を大きく左右します。この仕組みを正しく理解し、最大限活用することで、収益性と節税効果を同時に高めることが可能です。

減価償却費とは?

建物や設備などの資産は、その購入費用を耐用年数(使用可能な期間)に応じて分割して計上します。これが「減価償却費」であり、不動産の建物部分では毎年一定額を計上する定額法が用いられることが一般的です。これは、資産価値が使用期間にわたって均等に減少すると考えられるためです。

例えば、5,000万円で購入した建物の耐用年数が5年残っている場合、毎年1,000万円(=5,000万円 ÷ 5年)の減価償却費を計上できます。この経費は実際の支出を伴わないため、現金の流出を抑えながらも節税効果を得ることが可能です。

なお、他の資産では初年度に多くの金額を計上する定率法が使われる場合もあります。このような手法を理解して適切に活用することが、節税の第一歩です。

減価償却費を活用して税務上の赤字をつくる

減価償却費は、現金支出を伴わずに経費として計上できるため、不動産所得を税務上の赤字にする効果的な手段です。

例えば、不動産投資で年間収益が800万円あった場合でも、1,000万円の減価償却費を計上すれば、税務上は200万円の赤字として処理できます。この赤字は、給与所得やその他の所得と損益通算することで課税所得を減らし、結果として所得税や住民税の負担を軽減することが可能です。

特に高所得者層にとっては、減価償却費を活用することで大きな節税効果が期待できます。ただし、節税を目的とした無計画な投資は思わぬリスクを伴う可能性があるため、事前に十分なシミュレーションを行い、必要に応じて専門家のアドバイスを受けることが重要です

RC造より木造の方が減価償却費を計上しやすく節税効果を上げやすい

減価償却については、建物の構造が木造である方が他の構造よりも減価償却費を大きく計上でき節税効果を上げやすいといわれています。

これは、建物の構造により耐用年数が大きく異なるからです。

減価償却費は、資産の取得金額を使用可能な年数で振り分けますが、この使用可能な年数に関わってくるのが耐用年数です。

法定耐用年数は、SRC造・RC造や鉄骨造などよりも木造の方が短くなっています。

耐用年数が短い方が使用可能期間が短くなり、期間が短い分、費用を大きく計上できます。費用を大きく計上できた方が不動産所得を赤字にしやすいため、節税効果が大きくなる傾向です。

例えば、3,000万円で購入した新築アパートの例で見てみましょう。1年当たりの減価償却費を単純計算すると下記の通りです。

【3000万円の新築物件での比較】

新築物件の1年当たりの減価償却費は、木造アパート約136万円が最大です。購入額が同額の場合、減価償却費を大きく計上でき、不動産所得の赤字幅も大きくしやすく節税効果が大きくなります。

築浅より築古の方が減価償却費を計上しやすく節税効果を上げやすい

減価償却費は、新築などの築年数の浅い物件よりも、古い中古物件の方が大きく計上できるため、節税効果をあげやすくなります。耐用年数が短いほど1年あたりの減価償却費が増えるため、築古物件は短期間で節税効果を得やすくなります。ただし、修繕費用が高額になるリスクがあるため、物件の状態確認が重要です。中古物件の耐用年数計算は節税計画に直結するため、正確な計算を心掛けましょう。

中古物件の場合の法定耐用年数

中古物件の法定耐用年数は、築年数に応じて新たに計算されます。これは税務上、適切な減価償却費を算出するための重要なプロセスです。

法定耐用年数内の場合

「(法定耐用年数-経過年数)+ 経過年数×20%」を適用します。例えば、木造物件(法定耐用年数22年)の築10年物件の場合、「(22年-10年)+ 10年×20% =14年」となり、新たな耐用年数は14年です。

法定耐用年数超過の場合

「法定耐用年数×20%+2年(端数切り捨て)」を適用します。例えば、木造物件(法定耐用年数22年)の築30年物件の場合、22×0.2+2=6年となります。

築古の方が減価償却費を計上しやすい理由を具体例で説明

例えば、先ほどの3,000万円のマンションの例について、新築の場合と中古の場合とで比べてみましょう。

【3,000万円の投資物件での比較】

| 法定 耐用年数 | 1年当たりの 減価償却費 | |

|---|---|---|

| 新築木造 | 22年 | 3,000万円÷22年=約136万円 |

| 築10年の木造(耐用年数の一部を経過した中古) | 14年 ※(22年-10年)+10年×20%で算出 | 3,000万円÷14年=約214万円 |

| 築30年の木造(耐用年数を完全に経過した中古) | 6年 ※法定耐用年数 × 20% + 2年(端数切り捨て) | 3,000万円÷6年=500万円 |

上記の例で分かる通り、新築より築古の方が耐用年数が短くなり、減価償却費を大きく計上できます。特に耐用年数を超えるほどの古い木造物件の場合は、減価償却費が大きくなることがわかります。

減価償却費による減税は課税の繰り延べ?

減価償却費を活用した節税について、「単なる税金の先送りではないか」と指摘されることがあります。以下では、減価償却費がなぜ課税の繰り延べといわれるのか、その仕組みと、減価償却の節税効果が譲渡税負担を超える場合について解説します。

減価償却費の節税が納税の先送り(課税の繰り延べ)といわれる理由

減価償却費による節税が「税金の先送り」といわれるのは、減価償却費を計上すると帳簿上の資産価値が減少し、物件を売却する際に帳簿価額が低くなることで譲渡益が増え、譲渡税が多くかかると考えられるからです。

減価償却費を積み上げた分だけ、物件売却時の資産額は減少し、結果として譲渡益が大きくなります。そのため、一部の人は「減価償却費による節税は税金の支払いを後回しにしているだけ」と解釈します。

ただし、これは減価償却時の税率と売却時の税率が同じ場合に限った話です。もし減価償却時の税率が売却時の税率よりも高ければ、減価償却費によって節税できた金額が、売却時に支払う税金を上回り、結果として実質的な節税が可能です。

一方で、減価償却時の税率が売却時の税率よりも低い場合は、売却時の税負担が節税額を上回り、結果的に税負担が増えるリスクもあります。このため、減価償却による節税効果を得るには、減価償却時と売却時の税率を慎重に比較することが重要です。

減価償却費による節税と不動産売却時の税率の関係

減価償却費による節税が有効かどうかは、課税所得別に以下のように整理できます。

以下、課税所得別に詳しく説明します。

課税所得900万円以上の場合

課税所得が900万円以上の人は、減価償却費を計上する際の税率が43%(所得税33%+住民税10%)と高くなります。この税率は売却時の短期譲渡税率39%や長期譲渡税率20%を上回ります。そのため、短期売却の場合でも減価償却時の税率43%と譲渡税率39%の差で4%の節税効果が得られます。さらに、長期売却では税率差が23%(43%-20%)となり、より大きな節税効果を期待できます。課税所得が高い人ほど減価償却の節税効果が大きく、短期・長期を問わず有利といえるでしょう。

課税所得695万円~900万円未満の場合

課税所得が695万円から900万円未満の人では、減価償却費を計上する際の税率は33%(所得税23%+住民税10%)です。この場合、短期売却の税率39%を下回るため、売却時に支払う税金が節税額を上回り、結果的に税負担が増える可能性があります。一方で、長期売却では譲渡税率が20%となり、減価償却時の税率33%との差が13%となります。この差によって長期保有の場合に限り、節税効果が得られると言えます。したがって、課税所得がこの範囲の人は短期売却を避け、長期保有を前提とすることで減価償却のメリットを享受できるでしょう。

課税所得695万円未満の場合

課税所得が695万円未満の人では、減価償却時の税率が15%から30%とさらに低くなります。この税率は短期売却の39%や長期売却の20%をいずれも下回ります。例えば、課税所得が330万円から695万円の人では、減価償却時の税率30%に対し短期売却時の税率が39%となるため、9%の税負担増となります。長期売却の場合でも減価償却時の税率30%が譲渡税率20%を上回らないため、減価償却で得た節税額を売却時に超える税金を支払うことになり、節税効果を得るのは難しいと言えます。このため、課税所得が695万円未満の人にとっては、短期・長期を問わず減価償却が実質的な節税にはつながりにくいです。

不動産投資で失敗しない!賢く節税するためのポイント

不動産投資で適切に節税効果を得るためには注意点もあります。

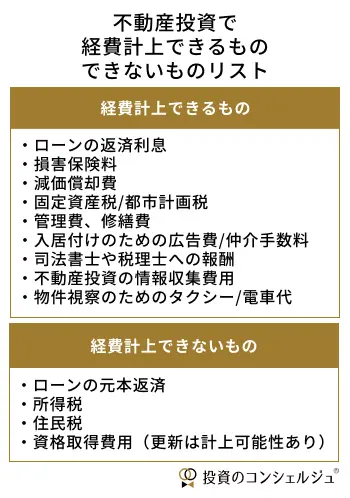

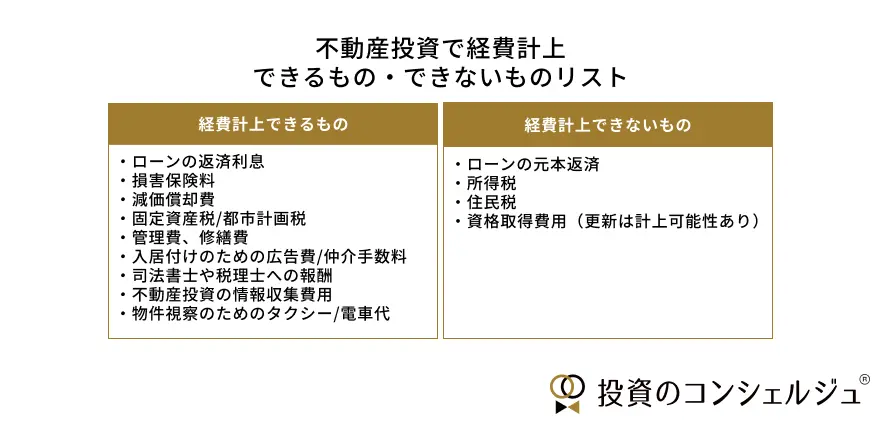

経費を正確に計上して節税につなげる

不動産所得は、「家賃などの収入-必要経費」で計算されます。必要経費を正確に計上することで、不動産所得を抑え、節税につなげることが可能です。減価償却費をはじめ、計上できる経費をしっかりと把握しておくことが大切です。

経費を計上する際は、領収書や明細書をきちんと保管し、税務調査に備えましょう。適切な経費計上は、不動産投資の利益を最大化し、無駄のない節税につながります。不動産投資に関わる支出を正確に把握し、ルールを守った申告を心がけることが成功への鍵です。

これだけは押さえたい!不動産投資で経費にできるものリスト

不動産投資において、経費として計上できるものとできないものには明確な違いがあります。以下のリストを参考にしてください。

赤字を作るための無理な経費は避ける

経費は必要な分だけ計上することが重要です。不動産所得を赤字にするために余計な出費をしても、その経費分が全額戻るわけではありません。たとえば、追加で100万円の経費をかけた場合、税率が33%なら33万円しか還付されません。赤字にするためだけに無理な経費をかけるのは、結果的に損失を生む可能性があります。

不動産投資におけるローンを適切に活用しましょう

不動産投資では、少ない自己資金で大きな資産を運用する「レバレッジ効果」を活用することが重要です。手元資金を抑えつつ収益を最大化するため、多くの投資家がローンを利用しています。不動産投資には、自宅購入用の住宅ローンは使えず、不動産投資ローン(アパートローン)を利用する必要があります。

不動産投資ローンの金利は、金融機関や借り手の条件、物件の種類などによって異なります。2025年1月時点では、一般的に変動金利で1.5%~3.5%、固定金利で2.0%~4.0%程度が適用されることが多いです。条件次第では1%台の金利で借り入れできる場合もありますが、より高い金利が適用されるケースも少なくありません。ただし、ローンの利息部分は経費(損金)として計上できるため、適切に活用することで節税効果を得ることが可能です。

一方で、ローン返済額は不動産経営の中で最も大きな支出となるため、注意が必要です。空室が続いたり、修繕費が発生したりすると、返済が苦しくなるリスクがあります。特に自己資金をほとんど使わないフルローンの場合、利息負担が重くなり、家賃収入を上回る「キャッシュフローのマイナス」が発生する可能性があります。こうしたリスクを軽減するには、収支計画を慎重に立てることが不可欠です。

5年以上の長期保有を心がけましょう

不動産投資の節税効果を最大化するには、物件を5年以上の長期保有とすることが推奨されます。長期保有することで譲渡税率が短期売却時の39%から長期売却時の20%に引き下げられ、節税効果がより高まります。ただし、長期間の運用ではキャッシュフローのマイナスに耐える資金力が求められます。所得水準が高い人ほど、ローン利息や減価償却費を活用した節税効果を得やすく、有利に運用を進められるでしょう。

黒字でも資金不足!? 不動産投資家が避けたい「デッドクロス」とは

不動産投資でローンを組む際は、「デッドクロス」のリスクに注意が必要です。デッドクロスとは、ローンの元本返済額が減価償却費を上回る状態を指し、帳簿上は黒字でもキャッシュフローがマイナスになる状況を意味します。

減価償却費は、実際の支出を伴わない経費として節税効果をもたらしますが、償却期間が終了すると経費計上できなくなり、不動産所得や税負担が増加します。一方、元本返済は経費にならないため、税負担と返済負担が重なり資金繰りが悪化する可能性があります。これが続くと、「黒字倒産」に陥るリスクもあります。

特に、短い減価償却期間の物件を選ぶ場合には、デッドクロスのタイミングを見越した収支計画が必要です

住宅ローンを不動産投資に使わない

住宅ローンは自宅物件を購入するための融資であり、「フラット35」などを含む住宅ローンを不動産投資に利用することは契約違反に該当します。住宅ローンの契約では、融資対象の物件を居住用として利用することが求められているため、賃貸経営などの投資目的で使用することは許されません。

万が一、住宅ローンを不動産投資に利用していることが判明した場合、金融機関から一括返済を求められるリスクがあります。このような場合、不動産を売却して返済に充てる必要が生じたり、新たな借金を重ねたりして、資金繰りが大きく悪化することがあります。また、意図的に虚偽の申告を行って住宅ローンを利用した場合、詐欺罪に問われる可能性もあるため注意が必要です。

住宅ローンと不動産投資ローンには目的や条件の違いがあるため、契約内容をよく理解し、用途に応じた正しいローンを選ぶことが大切です。

知らないと大損!節税目的の不動産投資でよくある失敗例

節税効果を過度に期待して不動産投資を始めた結果、失敗に終わるケースは少なくありません。以下では、よくある失敗例とその原因について解説します。

収益性や資産価値の検討不足

節税効果を優先しすぎて物件の収益性や資産価値を十分に検討せず、結果的に収益の低い物件を購入してしまうケースがあります。不動産所得を赤字にすることで節税にはつながりますが、運用で実際に手残りが赤字になるようでは投資の目的を果たせません。

例えば、「節税に有利だから」と木造・築古物件を選ぶ場合、立地や需要、利便性などの条件を見落とすと空室が続いたり修繕費がかさんだりして、収益が思うように上がらないリスクがあります。また、資産価値の低い物件を購入すると、売却時に大きな損失を被る可能性もあります。

購入時には、物件の将来価値や収益計画を慎重に検討し、リスクを最小化するために専門家のアドバイスを活用することが重要です。

過剰な借入による資金繰りの悪化

節税効果を高めようとして多額の借入を行った結果、返済負担が重くなり資金繰りが悪化するケースも少なくありません。不動産投資では、空室が続いたり突発的な修繕費が発生することが避けられません。これらの出費を考慮せず、無理な返済計画を立てると、運用が破綻するリスクが高まります。

借入額は、予期せぬ出費にも対応できる余裕を持たせた金額に設定し、返済計画を慎重に立てることが成功の鍵となります。

海外転勤で損益通算が利用できなくなるリスク

海外転勤が決まると、不動産所得と給与所得を損益通算することができなくなる場合があります。日本の税法では、国内の住所または居住地を持つ「居住者」にのみ損益通算が認められますが、海外勤務中は非居住者となるため、国内不動産所得と海外の給与所得を合算することができなくなります。

これにより、節税効果を期待して物件を購入しても、海外勤務中はそのメリットが得られなくなる可能性があります。海外転勤の可能性がある場合は、不動産投資の計画を慎重に立てることが重要です。

まとめ:今日から実践!不動産投資で賢く節税するためのポイント

不動産投資の節税効果は、「損益通算」や「減価償却費」を活用することで、税負担を軽減する有効な手法です。特に高所得者やローンを活用している投資家にとって、効果が大きい点が特徴です。

一方で、所得が低い人や経費計上の余地が少ない人には、節税効果が限定的であることも留意が必要です。また、節税を目的としすぎると収益性や資産価値の検討が不十分になり、失敗につながるリスクもあります。

また、税務や不動産投資の専門家に相談することで、制度や手続きについての理解を深め、最適な戦略を見つけることができます。不動産投資を成功させるためには、単に節税効果を追求するだけでなく、長期的な視点で収益性や資産価値を考慮するバランスの取れた判断が求められます。この記事を参考に、専門家の助けを得ながら賢い資産運用を目指してください。

フリーライター

大阪大学経済学部を卒業後、ビジネス系出版社で主に株式投資・企業情報・景気動向に関する情報誌のリサーチ・編集業務を担当。独立後は投資・不動産・転職分野を得意とするWEBライター、インタビューライターとして活動。金融投資メディアやビジネス系メディア、不動産メディアで解説記事を多数執筆。

大阪大学経済学部を卒業後、ビジネス系出版社で主に株式投資・企業情報・景気動向に関する情報誌のリサーチ・編集業務を担当。独立後は投資・不動産・転職分野を得意とするWEBライター、インタビューライターとして活動。金融投資メディアやビジネス系メディア、不動産メディアで解説記事を多数執筆。

関連記事

関連質問

関連する専門用語

資産価値

資産価値とは、不動産や株式などの資産が持つ市場価格や将来的な収益性を示す評価額を指します。投資の判断基準として重要な要素です。

投資ローン(不動産投資ローン)

投資ローンは、不動産などの資産購入を目的として提供される融資です。住宅ローンとは異なり、金利が高めに設定されることが一般的で、返済計画の立案が重要です。

修繕費

修繕費は、建物や設備の維持・修理にかかる費用を指します。資産価値の維持や収益性の確保に重要な役割を果たし、通常は経費として計上されます。

経費計上

経費計上は、事業や投資活動に関連する支出を収益から差し引き、課税所得を減らす処理です。減価償却費や修繕費などが含まれ、適切な計上が節税に直結します。

住民税

住民税は、居住地の自治体(市区町村および都道府県)に納める地方税で、地域の行政サービスを賄うために使われます。住民税は「所得割」と「均等割」の2つで構成されます。 所得割は、前年の所得に基づき一律の税率(多くの場合10%)で計算されます。一方、均等割は所得に関わらず一律の金額(全国基準では年額5,000円程度)を納める部分です。 住民税は、所得税のような累進課税ではなく比例課税が基本で、納税額は所得や扶養状況などにより異なります。また、住民税は原則として前年の所得に基づき計算されるため、納税は翌年度に行われます。これにより、地域社会の運営を支える重要な財源となっています。

分離課税

分離課税(ぶんりかぜい)とは、特定の所得について他の所得と合算せず、その所得単独で税額を計算し、課税する方式です。分離課税には「源泉分離課税」と「申告分離課税」の2種類があります。

総合課税

納税者の所得を合算し、課税所得を計算する仕組みのことです。具体的には、個人の所得のうち利子所得、配当所得、事業所得、不動産所得、給与所得、譲渡所得、一時所得、雑所得の8種類(一部例外あり)が対象。 (申告分離課税) 総合課税のようにほかの所得と合算せず、他の所得と分離して所得税を計算する。 (源泉分離課税) 他の所得と分離する所得のうち、所得を支払う者が、納税者に代わって税金を徴収し納める課税方式。

固定資産税

固定資産税は、土地や建物、償却資産(事業用設備など)を所有している人が、その資産の所在する市区町村に納める地方税です。この税金は、毎年1月1日時点の固定資産の所有者に課されます。課税額は、資産の「課税標準額」に基づき、標準税率1.4%を乗じて算出されますが、市区町村によっては条例で異なる場合もあります。また、土地や住宅には負担軽減措置が設けられることがあり、課税額が抑えられるケースもあります。固定資産税は、その地域のインフラや公共サービスの維持・運営を支える重要な財源となっており、納税通知書は通常、毎年4~6月頃に送付されます。不動産を所有する際には、この税金を考慮して資産計画を立てることが重要です。

賃料収入

賃料収入は、不動産を貸し出すことで得られる家賃や共益費などの収入を指します。物件の収益性を評価する際の重要な要素で、不動産投資の主要な収益源となります。